03.04.2006

SmartMoney, №4

Александр Крапивко, старший портфельный управляющий УК «Альфа-Капитал»

Волатильность долговых рынков нарастает: стратегию торговли на кривой доходности US treasuries пора менять, а работа на межстрановых спрэдах стала еще выгоднее.

В марте международный рынок облигаций отличался высокой волатильностью. Данные по экономике США выходили противоречивые, и инвесторы разошлись во мнении о будущем поведении процентных ставок. Основной девиз месяца: экономика США развивается значительными темпами, это приведет к инфляции и повышению ставок. В результате доходность 10-летних облигаций к концу месяца выросла до 4,67% годовых. Оптимизма не добавили и центробанки ЕС и Японии. Впервые за долгое время ЕЦБ ужесточил свою риторику в рассуждениях на тему борьбы с инфляцией в Евросоюзе (читай — то же повышение ставок). Банк Японии заявил, что в недалеком будущем перестанет снабжать мировую денежную систему бесплатными иенами (ставка рефинансирования в Японии близка к нулю), которые и поддерживали значительный спрос на облигации США. Последний раз такая ситуация в мире наблюдалась в начале 1980-х гг., вызвав значительный рост ставок во всем мире. Сейчас расклад иной: развитие мировой экономики с меньшей, чем обычно, инфляцией и обилие денег в пенсионных фондах приводят к тому, что процентные ставки в длинном конце кривой доходности могут находиться на достаточно низком уровне еще какой-то промежуток времени. Это подтвердил в своем выступлении 17 марта глава ФРС США Бен Бернанке, хотя реакция на его слова была неоднозначной.

В марте международный рынок облигаций отличался высокой волатильностью. Данные по экономике США выходили противоречивые, и инвесторы разошлись во мнении о будущем поведении процентных ставок. Основной девиз месяца: экономика США развивается значительными темпами, это приведет к инфляции и повышению ставок. В результате доходность 10-летних облигаций к концу месяца выросла до 4,67% годовых. Оптимизма не добавили и центробанки ЕС и Японии. Впервые за долгое время ЕЦБ ужесточил свою риторику в рассуждениях на тему борьбы с инфляцией в Евросоюзе (читай — то же повышение ставок). Банк Японии заявил, что в недалеком будущем перестанет снабжать мировую денежную систему бесплатными иенами (ставка рефинансирования в Японии близка к нулю), которые и поддерживали значительный спрос на облигации США. Последний раз такая ситуация в мире наблюдалась в начале 1980-х гг., вызвав значительный рост ставок во всем мире. Сейчас расклад иной: развитие мировой экономики с меньшей, чем обычно, инфляцией и обилие денег в пенсионных фондах приводят к тому, что процентные ставки в длинном конце кривой доходности могут находиться на достаточно низком уровне еще какой-то промежуток времени. Это подтвердил в своем выступлении 17 марта глава ФРС США Бен Бернанке, хотя реакция на его слова была неоднозначной.

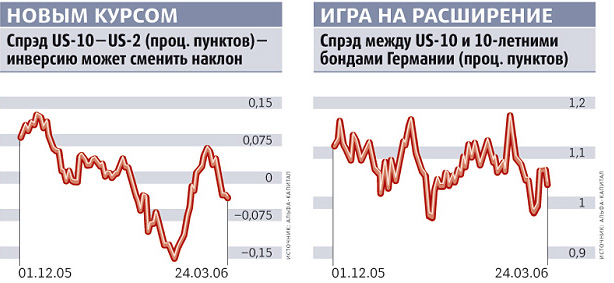

В конце января я рекомендовал инвесторам торговую стратегию на основе прогноза сохранения кривой доходности американских облигаций плоской или инвертированной формы. Продав двухлетние облигации и купив 10-летние (при сохранении нейтральной дюрации), в течение февраля можно было получить прибыль примерно в 15 базовых пунктов - около 30% годовых. В конце февраля-начале марта ситуация изменилась. Теперь прибыль может принести противоположная стратегия — когда кривая принимает наклонную форму. Финансовые власти США в определении политики процентных ставок будут смотреть на текущую инфляцию и инфляционные ожидания. При отсутствии таковых рынок отреагирует более значительным падением ставок на коротком конце кривой, чем на длинном ее участке. При возобновлении же опасений относительно роста инфляции, по моему мнению, ставки на длинном участке кривой доходности имеют больший потенциал роста. В уровень ставок на коротком участке уже заложены ожидания ужесточения денежной политики. Поэтому продажа 10- или 30-летних бондов против покупки двухлетних сейчас принесет прибыль. Доходность такой операции с горизонтом один-два месяца может составить от 20 до 50% в годовом исчислении.

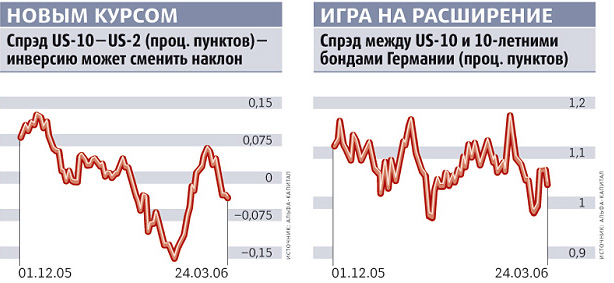

Следующая торговая стратегия направлена на извлечение прибыли из международного арбитража между облигациями еврозоны (Германии) и американскими бондами. Международные инвесторы в течение 2005 г. накапливали длинные позиции по облигациям США против коротких позиций по бумагам Германии. Закрытие коротких позиций может привести к расширению спрэда, и покупка 10-летних облигаций Германии против продажи 10-летних облигаций США может быть прибыльной. Например, расширение спрэда на 10 базисных пунктов может принести доход до 50% годовых в зависимости от срока инвестиции и базы финансирования. В секторе развивающихся рынков я остаюсь защитником торговой стратегии покупки облигаций Бразилии против продажи облигаций США. Я вижу сокращение спрэда еще как минимум на 10 базисных пунктов, что при покупке спрэда на $1 млн. должно принести около $8000-10 000.

В марте международный рынок облигаций отличался высокой волатильностью. Данные по экономике США выходили противоречивые, и инвесторы разошлись во мнении о будущем поведении процентных ставок. Основной девиз месяца: экономика США развивается значительными темпами, это приведет к инфляции и повышению ставок. В результате доходность 10-летних облигаций к концу месяца выросла до 4,67% годовых. Оптимизма не добавили и центробанки ЕС и Японии. Впервые за долгое время ЕЦБ ужесточил свою риторику в рассуждениях на тему борьбы с инфляцией в Евросоюзе (читай — то же повышение ставок). Банк Японии заявил, что в недалеком будущем перестанет снабжать мировую денежную систему бесплатными иенами (ставка рефинансирования в Японии близка к нулю), которые и поддерживали значительный спрос на облигации США. Последний раз такая ситуация в мире наблюдалась в начале 1980-х гг., вызвав значительный рост ставок во всем мире. Сейчас расклад иной: развитие мировой экономики с меньшей, чем обычно, инфляцией и обилие денег в пенсионных фондах приводят к тому, что процентные ставки в длинном конце кривой доходности могут находиться на достаточно низком уровне еще какой-то промежуток времени. Это подтвердил в своем выступлении 17 марта глава ФРС США Бен Бернанке, хотя реакция на его слова была неоднозначной.

В марте международный рынок облигаций отличался высокой волатильностью. Данные по экономике США выходили противоречивые, и инвесторы разошлись во мнении о будущем поведении процентных ставок. Основной девиз месяца: экономика США развивается значительными темпами, это приведет к инфляции и повышению ставок. В результате доходность 10-летних облигаций к концу месяца выросла до 4,67% годовых. Оптимизма не добавили и центробанки ЕС и Японии. Впервые за долгое время ЕЦБ ужесточил свою риторику в рассуждениях на тему борьбы с инфляцией в Евросоюзе (читай — то же повышение ставок). Банк Японии заявил, что в недалеком будущем перестанет снабжать мировую денежную систему бесплатными иенами (ставка рефинансирования в Японии близка к нулю), которые и поддерживали значительный спрос на облигации США. Последний раз такая ситуация в мире наблюдалась в начале 1980-х гг., вызвав значительный рост ставок во всем мире. Сейчас расклад иной: развитие мировой экономики с меньшей, чем обычно, инфляцией и обилие денег в пенсионных фондах приводят к тому, что процентные ставки в длинном конце кривой доходности могут находиться на достаточно низком уровне еще какой-то промежуток времени. Это подтвердил в своем выступлении 17 марта глава ФРС США Бен Бернанке, хотя реакция на его слова была неоднозначной.