17.11.2006

«Взгляд», 02.11.2006

Арен Апикян

Этот вопрос чаще всего задают себе инвесторы, когда видят длительный рост котировок какой-нибудь акции. «Чем выше поднимешься, тем больнее упадешь», — вторят им пессимисты, в простобанкирстве называемые «медведями».

Оба этих выражения в последнее время все чаще применяются при упоминании инвестирования в московскую недвижимость или акции развивающихся стран.

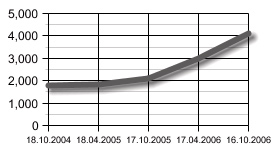

Посудите сами: за последние 2 года средняя стоимость квадратного метра в Москве выросла с 1700 до 4100 долларов, или на 141%. Получается, что средняя доходность от вложений в рынок московской недвижимости составила более 70% годовых! Причем если посмотреть на индекс стоимости недвижимости (см. рис.1), то мы увидим, что этот рост был практически безостановочным и бескоррекционным, т.е. рынок практически не замедлялся и не падал. Растут ли деревья до небес?

За то же время цена на золото выросла с 430 до 586 долларов за тройскую унцию, или на 36%, что составляет в среднем 18% годовых. При этом мы видим, что, в отличие от цен на московскую недвижимость, цена на золото колебалась в диапазоне 412—714 долларов и в мае этого года подверглась самому существенному за эти годы коррекционному движению вниз от уровня 714 долларов и достигла значения 560 долларов за тройскую унцию (падение на 27%). Растут ли деревья до небес?

Для сравнения, посмотрим на индекс РТС (рис.3), который вырос за тот же период с 640 пунктов до 1630 пунктов, достигнув максимального значения 1765 пунктов в мае текущего года. Рост составил 154%, или 77% годовых. Растут ли деревья до небес?

«Глобальные цены на золото позволили инвесторам благородного металла заработать больше, чем от инвестиций в американские акции»

Вышеприведенные данные свидетельствуют о том, что последние годы мы жили (и продолжаем жить) в период глобального роста большинства финансовых активов и наш рынок не остался от этого роста в стороне. Рост реальных доходов населения и большая денежная ликвидность толкали цены на большинство активов вверх. Считающийся везде в мире консервативными инвестициями, рынок недвижимости в России показал доходность, превышающую доходность российского рынка акций, а глобальные цены на золото позволили инвесторам благородного металла заработать больше, чем от инвестиций в американские акции. Индекс Dow Jones Industrial Average (рис.4) вырос за 2 года всего на 24%, или 12% годовых.

Сегодня говорим про излюбленные инвестиционные инструменты российских миллионеров — недвижимость и золото.

Недвижимость

Гражданский кодекс РФ в статье 130 понимает под объектами недвижимости земельные участки, участки недр, леса, обособленные водные объекты и все, что прочно связано с землей, в том числе здания, сооружения, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно.

Преимущества:

- Актив: Объект недвижимости привлекателен в первую очередь тем, что вне зависимости от того, является ли объект земельным участком, жилым или коммерческим зданием или чем-либо еще, он может приносить доход от сдачи в аренду либо от продажи по более высокой цене. Недвижимость, которую можно сдавать в аренду, — любимый способ вложения денег миллионеров по всему миру. В мегаполисах, где недвижимость всегда в цене, такие инвестиции считаются идеальными с точки зрения риск/доход. Объект недвижимости можно продать, заложить, обменять, передать по наследству, подарить и т.д.

- Ликвидность: Объекты недвижимости, расположенные в крупных мегаполисах и районах с развитой инфраструктурой, как правило, достаточно ликвидны. При желании можно в короткий срок получить кредит под залог объекта недвижимости (банки охотно кредитуют под залог недвижимого имущества) или продать его.

Риски:

- Падение стоимости: Посмотрев на индекс московской недвижимости, можно подумать, что цены на недвижимость в Москве могут только расти. Однако не стоит так заблуждаться. Достаточно вспомнить август 1998 года, когда цены на жилье в одночасье упали на 30—45%. Но сегодня основным фактором, оказывающим давление на рынок недвижимости Москвы, является превышение предложения над спросом. Уже сегодня мы наблюдаем падение темпов роста цен на жилье из-за уменьшающегося спроса. Люди просто не могут себе позволить купить квартиру по таким ценам. Даже в кредит. Ипотечные банки отмечают падение спроса на ипотечные кредиты вследствие того, что заемщики, получив одобрение банка на определенную сумму, просто не успевают найти подходящую квартиру по первоначально определенной цене.

- Недострой: В нашей стране объекты недвижимости иногда недостраивают. Еще свежи в памяти недавние голодовки «обманутых дольщиков» строительной организации «Социальная инициатива» и других «шарашкиных контор». Застраховать себя от такого риска можно, инвестируя во «вторичку», но доход от таких инвестиций будет намного ниже.

- Уничтожение имущества: Случаются и всякие неприятности типа пожаров, наводнений и прочих цунами, которые могут просто-напросто лишить вас собственности. Спасти вас сможет только страхование имущества, чем многие наши сограждане часто пренебрегают, видимо от жадности. А потом кусают себе локти, когда уже поздно. Не жадничайте. Застрахуйте свою квартиру. А когда сосед сверху вас затопит, не говорите ему о том, что у вас все застраховано. Получите деньги и от соседа, и от страховой. Шутка.

- Инфляция: Вы уже знаете, что инфляция злейший враг ваших инвестиций. Если стоимость вашей квартиры повысится меньше, чем ставка инфляции, считайте, что в этом году ваши деньги не работали, а отдыхали.

Золото

Золото — Au, химический элемент 1 группы Периодической системы Менделеева; атомный номер 79, атомная масса 196,9665; тяжелый металл желтого цвета. Состоит из одного устойчивого изотопа 197Au (Большая советская энциклопедия). Говоря по-человечески, золото, пожалуй, самый известный драгоценный металл. Издревле считается одним из наиболее надежных видов вложения денег. В средние века золотые монеты использовались в качестве денежных знаков.

Преимущества:

- Актив: Золото, в виде слитков, монет, лома или украшений, считается одним из наиболее надежных активов. Его можно свободно продавать, покупать, закладывать, передавать по наследству. На золото можно открыть «металлический счет» в банке, и тогда не придется беспокоиться о сохранности ваших слитков.

- Ликвидность: Если золото в слитках или золотых монетах, то вы сможете с легкостью продать его в банках, работающих с драгметаллами. Сложнее продать изделия из золота, т.к. при оценке ювелиры не учитывают стоимость работы и заплатят, скорее всего, как за лом.

Риски:

- Падение стоимости: Растут ли деревья до небес? Как видно из вышеприведенного графика, золото тоже может падать в цене. В этом году стоимость золота достигала 714 долларов за тройскую унцию. Текущая цена золота колеблется в диапазоне 580—600 долларов за тройскую унцию. Если бы вы купили золото в мае, а продали сейчас, то потеряли бы на этой операции около 20%. И кто сказал, что золото безрисковый актив?

- Кража: Не стоит хранить золото в домашних условиях. Его могут украсть «домушники». Идеальным вариантом для сохранения вашего богатства является банковская ячейка. А если золото для вас исключительно инвестиционный продукт, то лучше открыть «металлический счет» в банке.

- Инфляция: Не буду повторяться. Инфляция — это плохо.

Итак, мы рассмотрели, пожалуй, все наиболее распространенные виды инвестиционных продуктов, доступных нашим гражданам в России. Оставим в покое сложные производные инструменты и структурированные продукты, в которых часто путаются даже сами финансисты. К ним можно присмотреться после того, как вы обретете опыт инвестирования в более простые и доступные инструменты.

В следующий раз мы приступим непосредственно к составлению личного финансового плана и на примере одной семьи рассмотрим возможности достижения конкретных финансовых целей.