30.05.2008

Департамент Управления Активами

Владимир Луньков, портфельный управляющий УК «Альфа-Капитал»

Под влиянием рекордных цен на нефть, российский рынок акций в мае достиг нового исторического максимума (по индексу РТС), при том что американские индексы так и не восстановились с начала падения, и непонятно когда восстановятся. Это вновь вызвало обсуждение темы decoupling (отвязки динамики) развивающихся рынков акций от развитых, несколько подзабытой с начала года, и вновь поставило вопрос: что важнее для российского рынка — динамика заокеанских площадок или цена нефть?

Под влиянием рекордных цен на нефть, российский рынок акций в мае достиг нового исторического максимума (по индексу РТС), при том что американские индексы так и не восстановились с начала падения, и непонятно когда восстановятся. Это вновь вызвало обсуждение темы decoupling (отвязки динамики) развивающихся рынков акций от развитых, несколько подзабытой с начала года, и вновь поставило вопрос: что важнее для российского рынка — динамика заокеанских площадок или цена нефть?

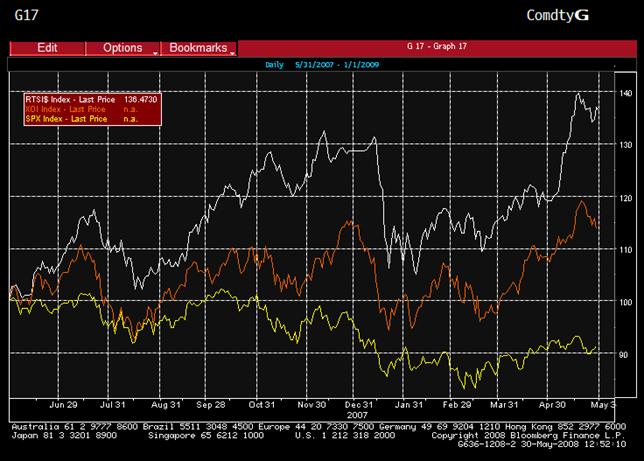

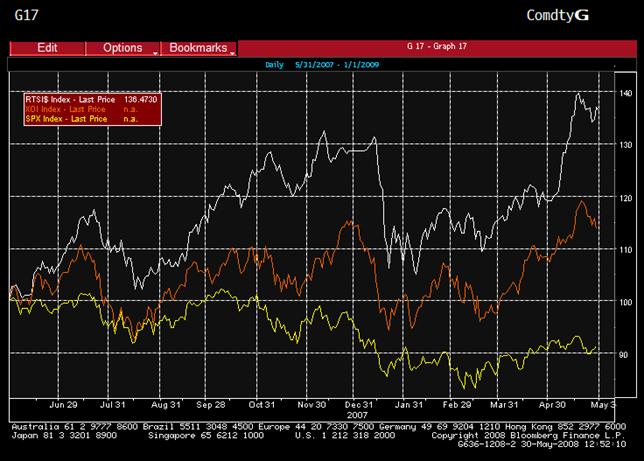

На графике изображена динамика трёх индексов с конца мая 2007-го года по конец мая 2008-го года, приведённых к 100% на 31 мая 2007 г. Сверху (белым) — индекс РТС, внизу (желтым) — индекс американского широкого рынка S&P 500, в середине (красным) — XOI — индекс американских нефтяных акций, торгующихся на AMEX. Сравнение динамики индексов позволяет сделать несколько наблюдений.

Во-первых, (об этом за последнее время многие инвесторы в российские акции уже подзабыли под влиянием телерепортажей о разразившемся кризисе и падении индексов в начале года), несмотря ни на что российский рынок продолжает показывать неплохую динамику — за последний год он вырос на 37% в долларовом выражении. То ли кризиса нет, то ли это не так страшно, как казалось в начале.

Во-вторых, динамика индекса РТС почти совпадает (при несколько большей амплитуде) с динамикой индекса американских нефтяных компаний; между ними намного больше общего, чем у каждого из них — с индексом S&P. Очевидно, вряд ли имеет смысл говорить о decoupling российского рынка от американского, — во всяком случае, не больше, чем о decoupling от американского рынка акций Exxon, Conoco или Chevron.

В-третьих, любопытно анализировать отклонения индексов друг от друга. Скажем, в декабре РТС достиг локального максимума, которого нет на графике XOI — российские инвесторы с энтузиазмом восприняли победу Единой России на думских выборах, объявление о намерении Медведева баллотироваться на пост президента и назначить Путина премьер-министром. К середине месяца динамика РТС вернулась к динамике XOI — новости, вызвавшие рост, имеют мало отношения к фундаментальной стоимости российских акций. В январе многие удивлялись, почему российский рынок упал на 19% при снижении S&P лишь на 12%. Но XOI упал почти так же сильно, как РТС (18%), и причиной его чрезмерного падения было, видимо, ожидание снижения цен на нефть в результате начала рецессии в США. Когда оказалось, что рецессия не началась (в первом квартале по первоначальной оценке рост американского ВВП составил 0,6%, затем первоначальная оценка была повышена до 0,9%), XOI и РТС выросли вслед за нефтью и достигли в середине мая исторических максимумов. И налоговые инициативы нового российского правительства лишь усилили подъем, а не стали его причиной.

Справедливо это или нет, но инвесторы оценивают российский рынок акций на основе тех же факторов, которые они используют при оценке американских нефтяных компаний. А следовательно, оценка российского рынка упирается в прогноз цен на нефть. Увы, не очень оригинальный вывод, но все лучше рассказов про таинственный decoupling или отсылки к динамике S&P. Сейчас инвестиционные банки один за другим повышают прогнозы цены на нефть (до $140-150 уже в этом году, а дальше и до $200), а фьючерсная кривая показывает, что рынок больше не ожидает падения стоимости барреля. Российский рынок за последний месяц подорожал на 15%, но если прогнозы станут реальностью, то в течение ближайшего года он подорожает намного больше.

Под влиянием рекордных цен на нефть, российский рынок акций в мае достиг нового исторического максимума (по индексу РТС), при том что американские индексы так и не восстановились с начала падения, и непонятно когда восстановятся. Это вновь вызвало обсуждение темы decoupling (отвязки динамики) развивающихся рынков акций от развитых, несколько подзабытой с начала года, и вновь поставило вопрос: что важнее для российского рынка — динамика заокеанских площадок или цена нефть?

Под влиянием рекордных цен на нефть, российский рынок акций в мае достиг нового исторического максимума (по индексу РТС), при том что американские индексы так и не восстановились с начала падения, и непонятно когда восстановятся. Это вновь вызвало обсуждение темы decoupling (отвязки динамики) развивающихся рынков акций от развитых, несколько подзабытой с начала года, и вновь поставило вопрос: что важнее для российского рынка — динамика заокеанских площадок или цена нефть?